平成27年1月から相続税が大幅にアップ、相続税対策は大丈夫???

平成26年度の税制改正大綱が決定し、その中の一つに平成27年1月から相続税が変更になるという項があります。人ごとだと思っている方も多いのでは。相続の発生は何時起こるか分からない。うちには相続するような物もお金もないと考える人も多いのでは。・・・・・

平成26年度の税制改正大綱が決定し、その中の一つに平成27年1月から相続税が変更になるという項があります。人ごとだと思っている方も多いのでは。相続の発生は何時起こるか分からない。うちには相続するような物もお金もないと考える人も多いのでは。・・・・・ 一度良い機会なので、贈与税・相続税の知識吸収をしてみたら如何でしょう?? 今回の相続税・贈与税の主な改正項目は、

| 相続税 | 基礎控除額の大幅な引き下げ |

|---|---|

| 税率細分化(6段階→8段階)と最高税率の引き上げ | |

| 小規模宅地の減額特例の拡大(居住用の対象面積拡大) | |

| 贈与税 | 税率細分化(最高税率の拡大) |

| 相続時精算課税制度の対象範囲拡大 |

今回の相続税の改正は、基礎控除の額が4割も減少することで、課税対象となる相続発生件数は現行の4.2%から10%程度に上昇すると言われています。 特に、東京地区の5区を見ると15-20%迄上昇すると考えられております。何故でしょうか・・・? 相続内容を見ると理由がわかってきます。若い時期に無理して住宅ローンを利用してマイホームを持ち、そして退職時に残っているローンを完済、この様なパターンが多いと思います。そしていつしか年を取り相続が発生、子供たちはそれぞれ独立し奥さんだけがその家に住み続ける。よくある話でしょう。 標準的な家族4人の例で「旧相続税と改正相続税の比較」をしてみると、

| 相続条件 | 遺産総額(改正制度) | 遺産総額(旧制度) |

|---|---|---|

| 法定相続人が配偶者と 子2名 |

3,000万円+600万円 × 3名=4,800万円 |

5,000万円+1,000万円 × 3名=8,000万円 |

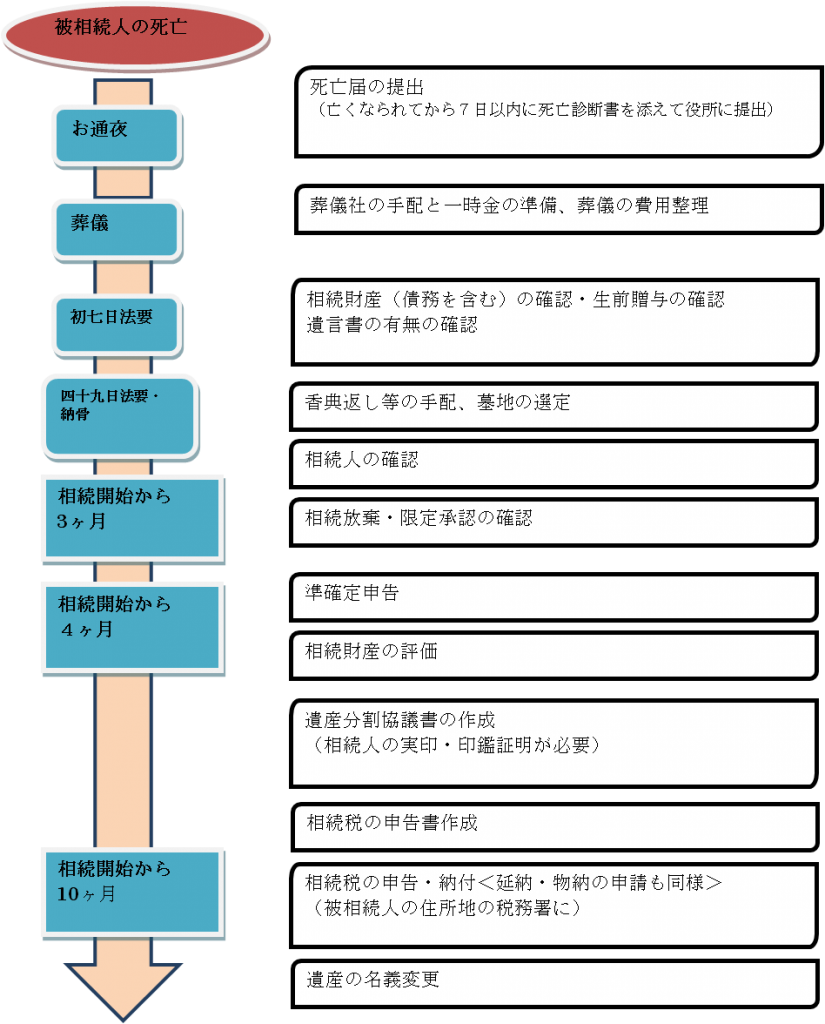

旧制度ですと、遺産総額が8,000万円を超えなければ、相続税は一切かからなかったのですが、新制度では、4,800万円を超えれば、相続税の課税対象になってしまいます。 たとえば、自宅不動産の評価額が仮に3,000万円とすると、相続対象内の枠は1,800万円ほどになり、その他に金融資産があれば相続税の対象になってしまう。地価の高い都心に不動産を持って生活する方なら大半の方がこのパターンに該当します。 遺産が数千万円と聞くと相当な金額のような気がしますが、相続する物件が不動産に偏っていると万が一の時に自在性がなくなり、流動性のある財産形成が大事になってきます。 その為には、相続税対策を検討する準備が必要となります。納税資金対策、相続税軽減対策(生前贈与対策、財産評価の引き下げ)分割対策のそれぞれの対策が必要となるわけです。新しいルールに備えた事前の準備を進めておくと良いかもしれません。 1.納税資金対策 相続が発生した時、その相続税をどこから工面するか、大問題です。今まで何も問題なく住んでいた住居を売却して相続税を払うか。売却後の住居の確保は?有価証券等の流動資産が潤沢にあれば問題ありませんが、まずそのようなケースはまれです。相続税の納税は一括現金払いが原則ですから。 ・流動性の高い資産を保有する ・流動性の高い資産に組み換える ・生命保険の活用を考える ・遊休保有資産の売却を行う ・代償分割をする 色々な方法で流動資産を作り出し生成し、活用して納税資金を捻出してゆきましょう。 2.相続税軽減対策(生前贈与対策、財産評価の引き下げ) 流動資産の捻出と併せて相続税の軽減方法を検討しましょう。相続税の軽減方法は保有している資産内容で大きく変わりますが、代表的な削減策として、「生前贈与対策」、「財産評価の引き下げ」を検討すれば良いのではないでしょうか。

2-1.生前贈与対策

贈与税には、暦年課税と相続時精算課税の方法があります。暦年課税とは、通常行われる基礎控除110万円を毎年贈与する方法です。又、相続時精算課税とは、贈与時に非課税枠を利用して贈与をすることで、一度のまとまった財産を次の世代に移せるメリットが有り、住宅購入資金や教育資金にあてたりするケースが多い。しかしこの対策で注意しなくてはならないことが有ります。贈与というのは親(祖父)から一方的に与えるのもではなく、当事者間で贈与の意志がとれていることが条件です。更に、贈与をするときには、契約書の作成・振込んだ証書等のエビデンスを取っておくことを忘れてはなりません。そして、毎年贈与の額や時期を変更したり、銀行口座を利用するとき通帳・印鑑の保管も十分考えておいて下さい。

2-2.財産評価の引き下げ

保有している財産を相続時に如何に安価に抑えることができるか。以下にいくつかの財産評価の引き下げの説明をします。

- 小規模宅地の特例制度を利用して、相続税の軽減を図る方法です。「小規模宅地等に関する相続税の特例」とは相続時に多額の相続税をはらうことで、保有している自宅の確保や事業を継続したくともその事業用敷地を売却することで、継続ができないと言う理由で、通常の評価額から一定割合を減額する制度です。

適用対象面積(改正後) 適用対象面積(現行) 330㎡ 240㎡ しかし、適用対象面積の240㎡以上の敷地はどれほどあるか。その敷地を持った人は今回の相続税の基礎控除にどれほどの影響があるか、甚だ疑問です。

- 生命保険の活用です。生命保険を利用してスムーズに遺産分割ができます。不動産や自社株など分割の難しい財産を保有していたり、特定後継者に事業承継したいと考える場合に効果があります。特定の相続人に引き継ぎたいとき、その他の相続人には保険料から支払う場合や遺留分の減殺請求権を行使する場合に活用します。

被保険者 保険料支払人 保険金受取人 どのような課税になるか 父 父 子 相続税 ※ 父 母 子 贈与税 父 子 子 所得税 ※ひとつ間違うと課税対象となり財産評価の引き下げにつながらないことがある。要は保険料支払者が「誰か」により決まる。

- 生前贈与については前述しているので、ここでは生前贈与をする場合の注意点を記載します。贈与による相続対策のメリットとしては、贈与した資産は相続税評価額がたとえ上昇しても相続財産に影響しない、言い換えれば、①将来上昇することが予想される資産から贈与をすること ②資産を受け取る場合、資産価値を下げてから受け取ること、③時価と相続税評価額が乖離している資産から行うこと。不動産の贈与となると中々分割することは難しいが、分割可能な預貯金・有価証券等に資産を変更しておく様心掛けておきたいです。

- 遊休地等を保有している場合、その土地が住宅地であった時、課税評価では高額になるのが更地です。敷地を自用地と貸地に分割したり、貸家建付地にしたりして評価額を下げたり、賃貸用の建物を立てて収益を生む貸付事業用宅地に転換する事を検討するのも大事ではないでしょうか。生前に少しでも相続対策を行っておくだけで、相続税の申告や納税が不要となる可能性があります。たとえば、生前贈与を行ったり、生命保険の非課税枠をうまく活用したり、あるいは、小規模宅地等の特例などの適用要件を検討するといった事前対策を考え、是非一度自分の資産をシュミレーションしてみてください。

この記事を書いた人

- 〇〇FP事務所 代表

-

個別相談・セミナーのお手伝いを中心に独立系FPとして活動しています。

世代別に抱える数々の現実から将来の見えない不安の解消や夢の実現を一緒にお手伝いさせていただきます。

⇒詳しいプロフィールはこちら

相続2015年2月18日平成27年1月から相続税が大幅にアップ、相続税対策は大丈夫???

相続2015年2月18日平成27年1月から相続税が大幅にアップ、相続税対策は大丈夫??? その他2015年2月18日子育て世帯臨時給付金

その他2015年2月18日子育て世帯臨時給付金 税金2015年2月18日給与所得控除の上限額アップについて

税金2015年2月18日給与所得控除の上限額アップについて 資産運用2015年2月18日NISAについて

資産運用2015年2月18日NISAについて